Führend auch bei nachhaltigen Anleihen

Nachhaltiges Handeln und Wirtschaften sind Gründungsidee und Teil der Genossenschaftlichen DNA.

Unternehmerische Verantwortung hat bei Genossenschaftsbanken eine lange Tradition. Entsprechend ist bei uns in der DZ BANK, als genossenschaftliche Zentralbank, die Nachhaltigkeit in der DNA verankert. Der Bereich Sustainable Finance ist daher ein wesentlicher Bestandteil unseres Kerngeschäfts. Mit unseren nachhaltigen Finanzierungsprodukten investieren wir unter Berücksichtigung ökologischer, sozialer und ethischer Kriterien und fördern damit gezielt eine nachhaltige Entwicklung unserer Gesellschaft und einen verantwortungsvollen Umgang mit begrenzten Ressourcen.

Entsprechend haben wir bei der DZ BANK innerhalb unseres Bereiches Kapitalmarkt ein Team, das sich dediziert mit dem Thema Nachhaltige Kapitalmarktfinanzierung beschäftigt. Seit vielen Jahren trägt das DCM-Team der Bank als verlässlicher Partner für Emittenten aktiv dazu bei, den Markt für nachhaltige Finanzierung weiterzuentwickeln, u.a. durch Innovationen wie ESGlocate (ein innovatives Allokationstool für Emittenten bei Emissionen von Nachhaltigen Anleihen), die KPI Library (ein Tool zur schnellen Identifizierung möglicher KPIs für Target-Linked Strukturen) oder FrameNow (ein automatisierter Baukasten, um die Erstellung von Sustainable Finance Frameworks zu unterstützen und zu beschleunigen). Dabei unterstützen unsere ESG-Experten Emittenten ganzheitlich im Rahmen einer Sustainable Finance Transaktion, d.h. sowohl bei der Strukturierung, Platzierung als auch der zeitlich nachgelagerten Berichterstattung.

Neben unseren Tätigkeiten im Primärmarkt entwickeln und formen wir das Thema nachhaltige Finanzierung ebenfalls in zahlreichen nationalen (bspw. Forum Nachhaltiger Geldanlagen (FNG), Green and Sustainable Finance Cluster Germany (GSFCG), Sustainable Finance-Beirat der Bundesregierung) sowie internationalen (Climate Bonds Initiative, ICMA Green Bond Principles, UN PRB) Initiativen und Arbeitsgruppen.

2025: Eine große Herausforderung für den Markt für nachhaltige Anleihen?

Krisenfest - auch in diesem Jahr?

Lange Zeit kannte der Markt für nachhaltige Anleihen nur eine Richtung: immer vorwärts, nie zurück. In den Jahren 2020 und 2022 stand er plötzlich vor seinen ersten großen Herausforderungen: COVID-19 und eine neue geopolitische Realität, gepaart mit vielen wirtschaftlichen Hindernissen. Dies wurde von vielen Kritikern als Damoklesschwert angesehen.

Doch der relativ junge Markt hat seinen Kritikern getrotzt und diese unsicheren Zeiten mit Bravour gemeistert. Im Epizentrum einer Pandemie kämpfte er sich zurück zu neuen Höhen. Und seine Reaktion auf die neue geopolitische und wirtschaftliche Welt war von qualitativem Wachstum geprägt.

2025 wird der Markt für nachhaltige Anleihen erneut auf die Probe gestellt werden. Der Gegenwind ist derzeit alles andere als leicht: der Rückschlag für ESG in den USA, die weltweit anhaltende geopolitische und wirtschaftliche Unsicherheit, die Frage, wie nachhaltige Transformation und Wettbewerbsfähigkeit in Europa in Einklang gebracht werden können, sowie ein regulatorisches Umfeld, in dem es nach wie vor komplex und schwierig zu navigieren ist.

Wie reagiert der Markt für nachhaltige Anleihen in diesem turbulenten Umfeld? In den ersten sechs Monaten des Jahres ging das Volumen der Neuemissionen nachhaltiger Anleihen im Vergleich zum Vorjahr um rund 5 % zurück. Aus unserer Sicht gibt es jedoch keinen Grund, den Kopf in den Sand zu stecken. Mittel- bis langfristig überwiegen die Chancen die Risiken. Und der Markt hat auch genügend Rückenwind, um in Zukunft nicht vom Weg abzukommen. Angesichts des globalen Charakters der Nachhaltigkeitsbewegung werden die Kapitalmärkte weiterhin auf reale Herausforderungen jenseits der Politik in Washington reagieren. Trotz – oder vielleicht gerade wegen – der sich wandelnden politischen Landschaft und der Gegenreaktion gegen nachhaltige Finanzierungen sind wir der Meinung, dass Investitionen in nachhaltige Anleihen für internationale Anleger, die eine langfristige Wertschöpfung anstreben, weiterhin attraktiv sind. Unserer Ansicht nach bleibt die Investition in nachhaltige Anleihen auf internationaler Ebene für Anleger, die eine langfristige Wertschöpfung anstreben, weiterhin attraktiv – sei es trotz oder vielleicht gerade wegen der sich wandelnden politischen Landschaft und der Rückschläge für Sustainable Finance.

Keine Sorge - seien Sie optimistisch!

Auch wenn sich die Debatte über nachhaltige Anleihen vor allem auf kurzfristige Herausforderungen und Risiken konzentriert und in einigen Teilen der Welt kritische Stimmen zu Sustainable Finance/ESG laut werden, sollten wir den Fokus stattdessen auf die zahlreichen Chancen legen, die der Markt bietet.

Die COP30 wird eine „COP der Übergangspläne der Staaten“ sein. Da Regierungen weltweit bereits mit der Vorbereitung ihrer nächsten Runde von NDCs begonnen haben, werden nachhaltige Anleihen von staatlichen Emittenten ein wichtiger Impulsgeber für die Beschleunigung der zukünftigen Marktentwicklung sein. Dabei bleibt die Nachfrage der Investoren nach nachhaltigen Staatsanleihen weiterhin stark. Mit Erstemittenten, die in den Startlöchern stehen, und etablierten Emittenten – insbesondere aus Europa – die ihre Aktivitäten im Bereich Sustainable Finance ausweiten, könnten wir neue Rekordwerte erleben. Ein Blick auf die Zahlen zeigt ein großes Potenzial. Rund 170 Länder geben Staatsanleihen aus, und bisher sind nur etwa 60 davon mit einer nachhaltigen Anleihe an den Markt gegangen. Es gibt also noch viele, die sich noch nicht an nachhaltige Finanzierungen gewagt haben.

Obwohl Sustainable Finance/ESG in den kommenden Monaten in den USA auf wackligerem Boden stehen wird und die Emission von Sustainable Bonds durch US-Emittenten zurückgehen dürfte, wird dies nicht das Ende für den globalen Markt bedeuten. Erstens, und leider, haben die USA in den letzten Jahren bereits Boden auf dem globalen Markt für nachhaltige Anleihen verloren. Das Geschehen spielt sich bereits anderswo ab und wird auch in Zukunft anderswo stattfinden. Europa wird bei der Emission neuer nachhaltiger Anleihen weiterhin die Vorreiterrolle spielen. Hier finden sich auch die meisten nachhaltigen und verantwortungsbewussten Investoren weltweit. Mit einem geschätzten Anteil von mehr als 40 % am Neuemissionsvolumen im Jahr 2025 wird Europa weiterhin die weltweit größte Quelle für nachhaltige Finanzierung sein. Da die von den meisten europäischen Regierungen gesetzten Netto-Null-Ziele erhebliche Finanzmittel erfordern, gehen wir davon aus, dass die Emission von nachhaltigen Anleihen in Europa weiter zunehmen wird. Außerdem erwarten wir nicht, dass sich viele europäische Finanzinstitute, die nachhaltige Anleihen emittieren, aus den Netto-Null-Initiativen zurückziehen werden – im Gegensatz zu ihren US-amerikanischen Pendants. Es lohnt sich auch, Asien im Auge zu behalten, das sich zunehmend zu einer robusten Wachstumsquelle für nachhaltige Anleihen entwickelt.

Die aktuellen Entwicklungen dürften auch die Rolle des Euro auf dem Markt für nachhaltige Anleihen weiter stärken. Mit einem geschätzten Anteil von mehr als 40 % des Neuemissionsvolumens im Jahr 2025 wird er auch im Jahr 2025 und darüber hinaus die am meisten genutzte und gefragte Währung auf dem globalen Markt für nachhaltige Anleihen bleiben.

Da in den nächsten zwei Jahren neue Rekorde bei den Fälligkeiten nachhaltiger Anleihen erreicht werden, von denen ein großer Teil grüne Anleihen sein werden, wird es einen enormen Refinanzierungsbedarf geben, insbesondere für europäische Emittenten. Es ist zu erwarten, dass in diesem Zusammenhang mehrere Emittenten ihre Rahmenwerke aktualisieren oder erweitern werden, um neue Kategorien oder Instrumente aufzunehmen.

Bemühungen um eine Vereinfachung der Regulierungslandschaft und eine bessere Anwendbarkeit könnten ebenfalls weitere Wachstumsimpulse liefern. Viele Emittenten unterstützen einen ausgewogenen Ansatz für die Regulierung nachhaltiger Finanzen, der das Wachstum des Marktes fördert, und warnen vor Überregulierung und übermäßiger Komplexität, die negative Auswirkungen haben können. In Bezug auf Taxonomien fordern viele Emittenten Harmonisierung, Anwendbarkeit und Interoperabilität, jedoch keine Einheitlichkeit. Nachhaltigkeit hat immer auch eine kulturelle Komponente. Daher gibt es keine „Einheitslösung“.

Keine neuen Höchststände, aber auch kein Sprung von der Klippe

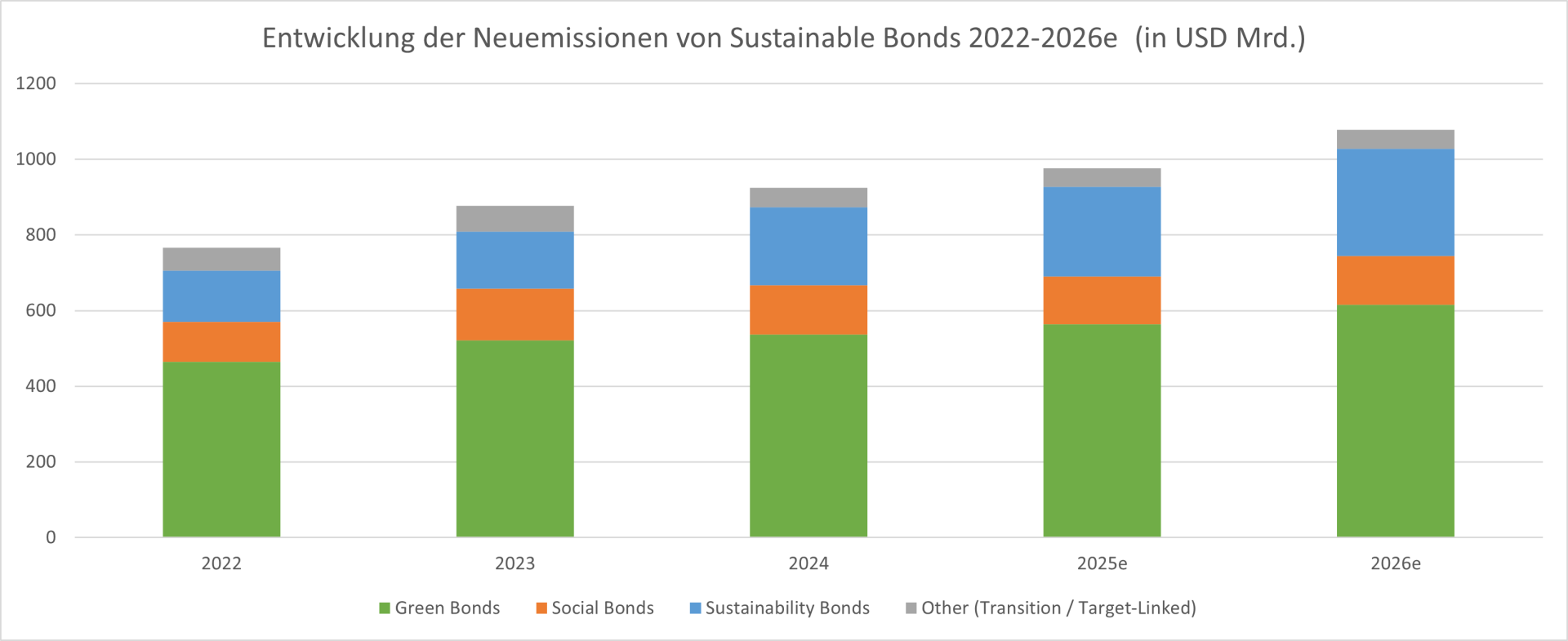

Für das Jahr 2025 erwarten wir, dass sich der Markt für nachhaltige Anleihen weitgehend seitwärts bewegen wird. Wir gehen davon aus, dass die Neuemissionen rund USD 975 Mrd. erreichen werden, was einem Anstieg von über 5 % gegenüber 2024 entspricht.

Während das Neuemissionsvolumen von Green und Sustainability Bonds aus den oben genannten Gründen zunehmen dürfte, erwarten wir einen leichten Rückgang bei der Emission von Social und Sustainability-Linked Bonds. Das Wachstum der ersteren wird durch einen Mangel an Projekten mit Benchmark-Größe begrenzt. Letztere leiden nach wie vor unter großer Skepsis hinsichtlich Wesentlichkeit, Ambitionen und damit Glaubwürdigkeit. Bei Transition Bonds dürfte sich das Niveau von 2024 vor allem aufgrund von Emissionen der japanischen Regierung halten.

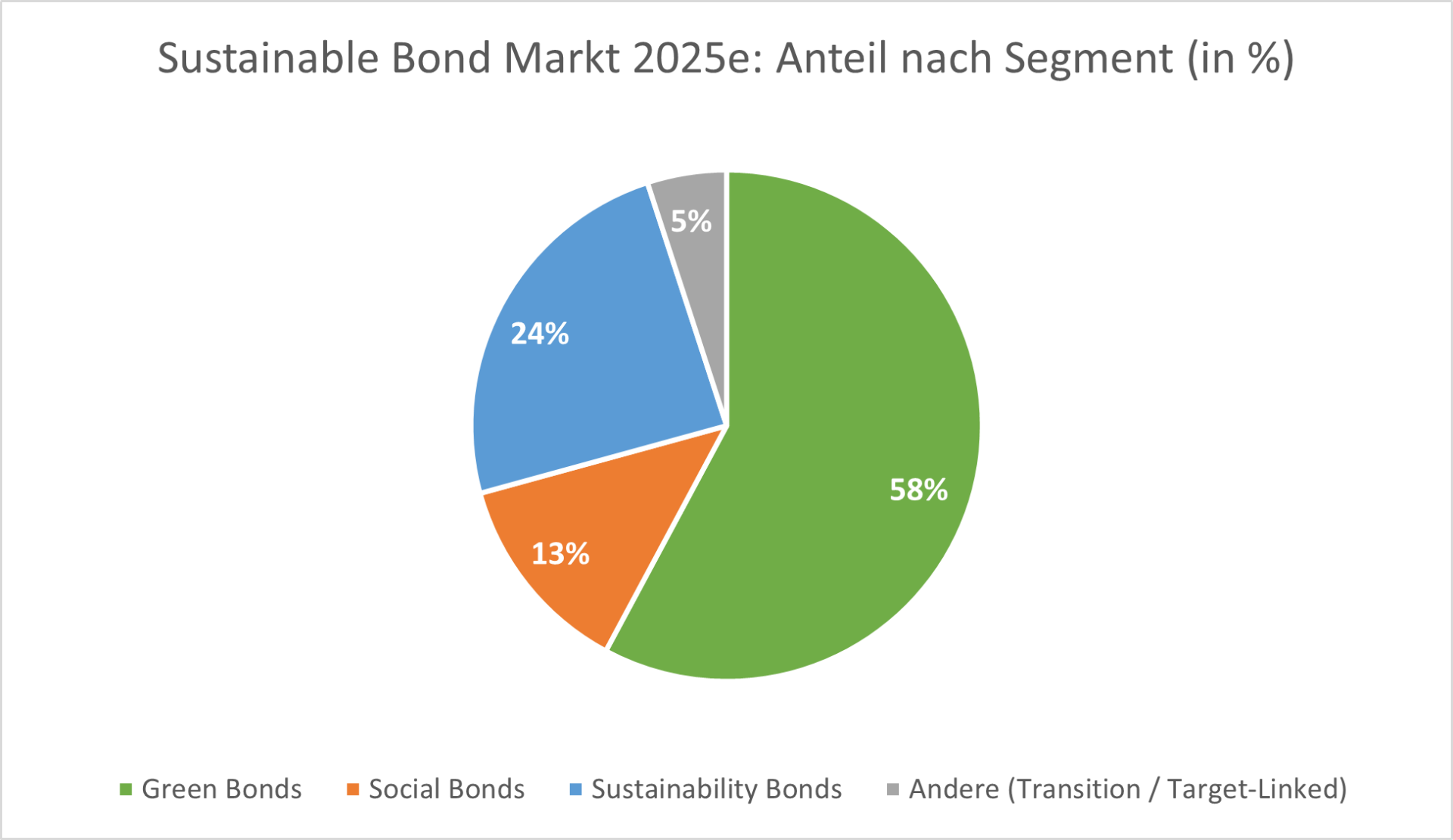

Grüne Anleihen werden mit einem Anteil von 58 % das dominierende Segment des Marktes bleiben. Nach den erfolgreichen Debüts von A2A und Île-de-France Mobilité erwarten wir weitere Anleihen, die sich am European Green Bonds Standard orientieren, aber vorerst keine große Welle. Es bleibt abzuwarten, ob der neue Standard bei Emittenten und Anlegern die gewünschte Akzeptanz findet und sich gegenüber den etablierten ICMA Green Bond Principles als Goldstandard durchsetzen kann. Der Anteil von Sustainability Bonds wird weiter wachsen.

Ab 2026, wenn die kontroverse Debatte über Sustainable Finance, die von Kritikern angeheizt wurde, sich wieder gelegt hat, erwarten wir eine deutliche Belebung der Emissionen und eine Rückkehr zu zweistelligen Wachstumsraten.

Die Nachfrage der Investoren nach nachhaltigen Anleihen wird stark bleiben, angetrieben durch die grundlegenden Faktoren des Marktes, dem ungebrochenen globalen Streben nach Nachhaltigkeit und den enormen Chancen, die der nachhaltige Wandel bietet. Daher wird sich im Hinblick auf die Orderbücher im Jahr 2025 folgendes weiterhin zeigen: Es wird immer noch eine zu große Nachfrage geben, die auf ein zu geringes Angebot trifft.

Bleiben Sie über nachhaltige Finanzthemen auf dem neuesten Stand

Haben Sie eine Ausgabe verpasst? In unserem Archiv finden Sie alle Ausgaben des Bulletins zum Nachlesen

Unsere Initiative für die Märkte von Morgen

Der Markt für Nachhaltige Kapitalmarktfinanzierung ist geprägt von Innovationen, sowohl in struktureller als auch technischer Hinsicht. Mit unseren Innovationsprojekten „ESGlocate“ und „KPI Library“ tragen wir bei der DZ BANK zur Weiterentwicklung und Standardisierung des Marktes bei und bieten unseren Kunden innovative Lösungen für Problemstellungen innerhalb eines Emissionsprozesses. Dabei setzen wir sowohl bei der Strukturierung (KPI Library) als auch bei der Platzierung (ESGlocate) mit unseren Lösungsideen neue Standards im Markt.

Immer mehr Emittenten nutzen die Möglichkeit eines nachhaltigen Allokationsprozesses, da sie daran interessiert sind, ein nachhaltiges Ausrufezeichen am Ende der Wertschöpfungskette einer Sustainable Bond-Transaktion zu setzen. ESGlocate ist ein innovatives, datenbasiertes ESG-Scoring-Tool von Investoren, das im Rahmen von Sustainable Bond Transaktionen eingesetzt wird.

Die DZ BANK hat die Dynamik im Sustainable Finance Markt erkannt und mit der DZ BANK KPI Library ein innovatives Projekt ins Leben gerufen für Emittenten von sog. Target-Linked Strukturen. Basierend auf den Wirtschaftssektoren, in denen der Emittent tätig ist, liefert die KPI Library eine Auflistung von möglichen Key Performance Indicators (KPIs), die einer solchen Transaktion zugrunde liegen könnten. Als Orientierung dienen u.a. die Vorgaben der ICMA Sustainability-Linked Bond Principles, die Sustainable Development Goals der Vereinten Nationen und die Vorgaben der EU Taxonomie.

Ihr Mehrwert

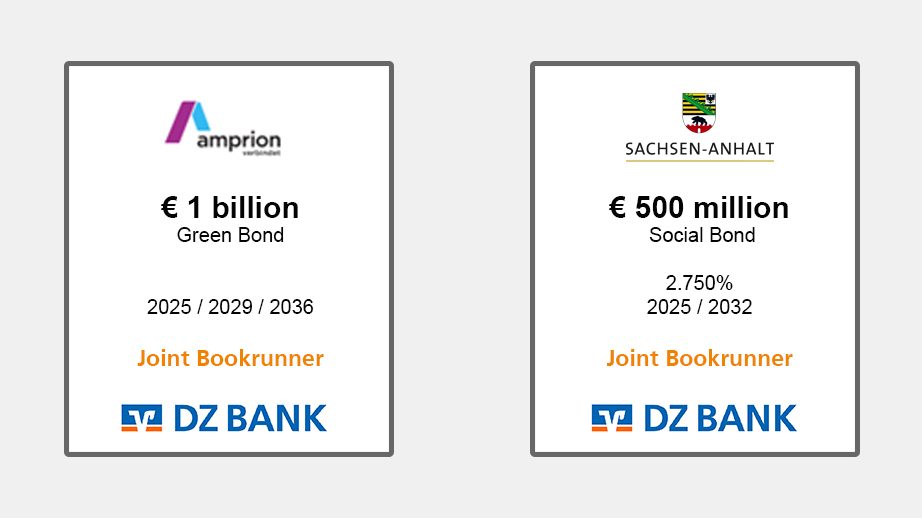

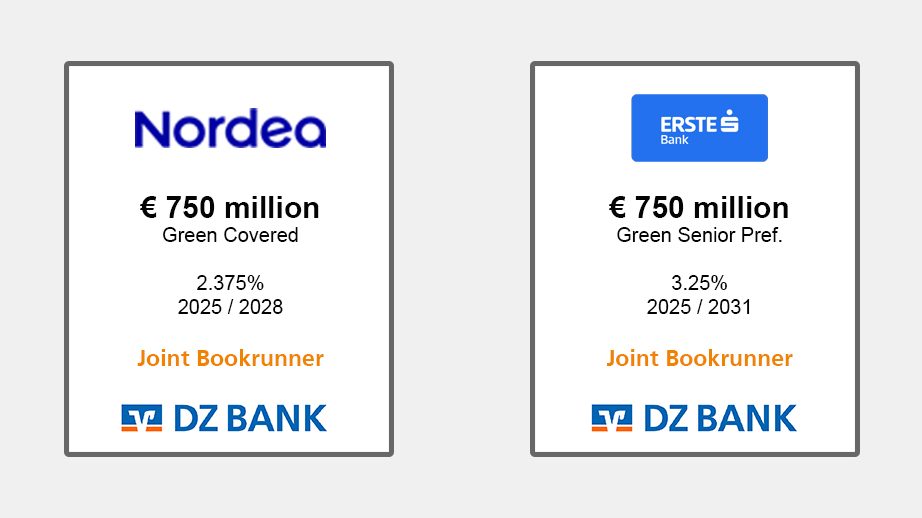

Begleitung zahlreicher Erstemissionen sowie Transaktionen von regelmäßig aktiven Emittenten. In 2024: 34 Green-, Social-, Sustainability- und Sustainability-Linked SSD- Transaktionen mit einem Emissionsvolumen von mehr als 23 Mrd. EUR für unsere Kunden aus den Segmenten SSA, FIG und Corporates.

Einer der etabliertesten Bookrunner-Track-Records unter den deutschen Banken seit 2007. Die DZ BANK gehört zu den führenden europäischen Dealer Banken in ihrem Kernmarkt für Sustainable Bond Transaktion (Green, Social, Sustainability und Sustainability-Linked Bonds).

DZ BANK-USP: Sustainable Investment Research mit einer einzigartigen ESG-Analyse und Rating-Methodik; starke Beziehungen zu SRI-Investoren im genossenschaftlichen Verbund und darüber hinaus.

Die DZ BANK als Innovator des ESG-Marktes: ESGlocate - nachhaltige Allokation von Sustainable Bonds; KPI Library - umfangreiche KPI-Datenbank für Emittenten von Sustainability-Linked Transaktionen; FrameNow - automatisierter Baukasten, um die Erstellung von Sustainable Finance Frameworks zu unterstützen und zu beschleunigen.

Regelmäßige Sustainable-Finance-Publikationen zu strukturellen Hintergründen, Marktentwicklungen im Sustainable-Bond-Segment und zum regulatorischen Umfeld sowie anstehenden Veranstaltungen.

Weiterentwicklung des ESG-Marktes: die DZ BANK engagiert sich in zahlreichen nationalen und internationalen Initiativen und Arbeitsgruppen um den Markt für nachhaltige Finanzierung zu stärken und weiterzuentwickeln.

Erfolgreiche Emissionen für ESG-Emittenten

Ausgewählte Strukturierungsmandate seit 2022